خرید بیمه عمر برای بار نخست: راهنمای سریع صدور آنلاین به همراه بایدها و نبایدها

برای خرید بیمه عمر، میتونید با کلیک کردن روی دکمه زیر، بیمه عمر سامان رو تهیه کنید.

مراحل خرید بیمه عمر سامان

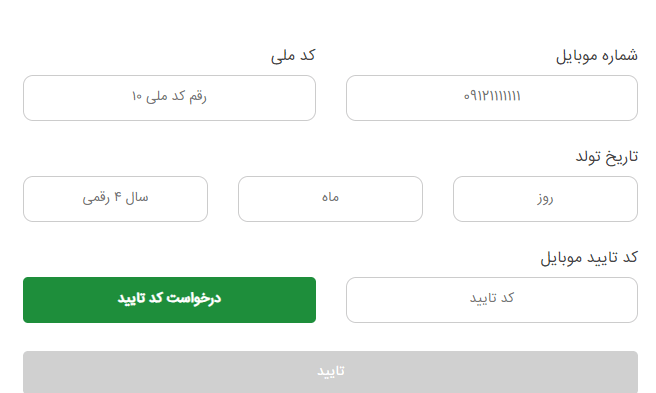

برای خرید بیمه عمر سامان، ابتدا وارد سامانه بشید تا پنجره اول باز بشه.

در اینجا شماره موبایل و کد ملی فردی که میخواد بیمه رو خریداری بکنه رو وارد نمایید و سپس تاریخ تولد رو با فرمت مناسب وارد کنید. باید تاریخ روز و ماه، دورقمی نوشته شه. مثلا به جای 9، بنویسید 09.

تایید رو بزنید تا برای شما کد تاییدپیامک بشه. اگر شماره ملی شما با شماره همراهتون مطابقت نداشته باشه، با ارور مواجه میشید. اگر در ظاهر، هیچ مشکلی نباشه، ولی پیامکی دریافت نکردید، یا سرور ها مشکل داره و باید بعدا امتحان کنید، یا باید مرورگر خودتون رو به فایرفاکس تغییر بدید و دوباره مراحل خرید بیمه عمر رو تکرار کنید.

اگر بازهم به مشکل خوردید، از ما کمک بگیرید تا شما رو راهنمایی کنیم.

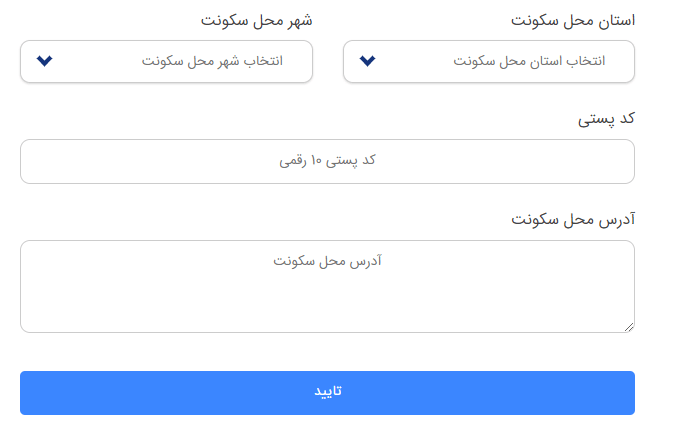

در ادامه، اطلاعات محل سکونت رو وارد نمایید. پس از خرید بیمه عمر و صدور بیمه نامه، سند فیزیکی اون، برای شما ارسال میشه، بنابراین لازمه که اطلاعات محل سکونت خودتون رو به درستی وارد نمایید.

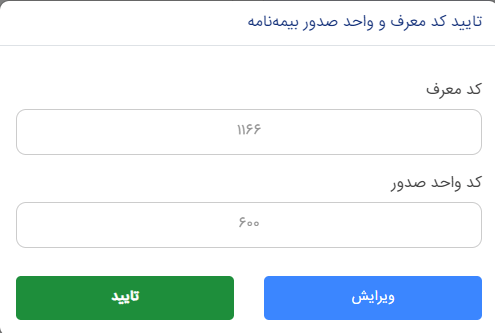

بعد از تایید اطلاعات، پنجره زیر نمایش داده میشود.

اطلاعات این فیلد رو بدون تغییر بگذارید و دکمه تایید رو بزنید. در پایین، گزینه زیر برای شما نمایش داده میشه.

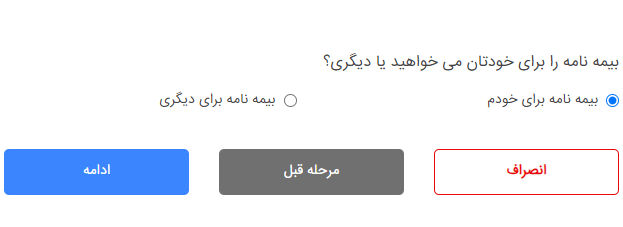

اما این فیلد از ما چی میخواد؟ میخواد بدونه که آیا شما به عنوان بیمه گزار، میخواید فرد دیگری رو بیمه کنید، یا خودتون رو؟ بیمه گزار، کسیه که با شرکت بیمه قرارداد میبنده و حق بیمه رو به صورت حضوری یا آنلاین، پرداخت میکنه. بیمه شده، کسیه که از پوشش ها استفاده میکنه و اگر مشکلی براش پیش بیاد، شرکت، خسارت پرداخت میکنه. بیمه گزار، میتونه خودشو بیمه کنه یا فرد دیگری رو.

مثلا ممکنه یک پدر، بخواد فرزند خودش رو بیمه بکنه. در این صورت، اگر این کودک به بیماری مبتلا بشه یا حادثه ای براش رخ بده، میتونه از شرکت بیمه، خسارت دریافت کنه.

با زدن روی دکمه “ادامه” به مرحله ی بعد میریم.

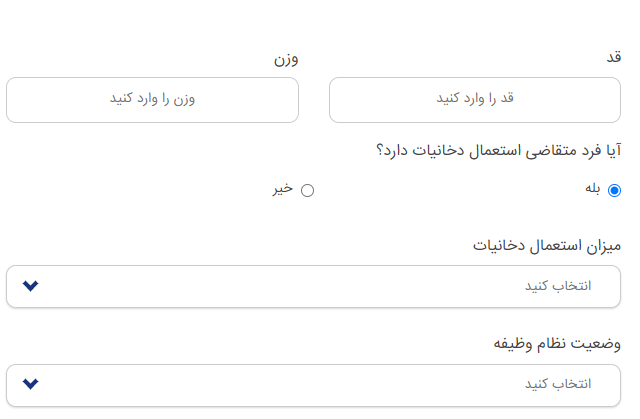

در این قسمت باید اطلاعات پزشکی فرد بیمه شده رو با دقت کامل وارد کنید. این قسمت، مربوط به ریسک سنجی میشه. اگر اطلاعات غلطی وارد کنید، طبق قانون، شرکت این حق رو داره که از پرداخت خسارت امتناع کنه. مثلا اگر فرد سیگاری، اعلام نکنه که سیگار میکشه، و بعدا به سرطان ریه مبتلا بشه، شرکت هیچ خسارتی رو پرداخت نمیکنه.

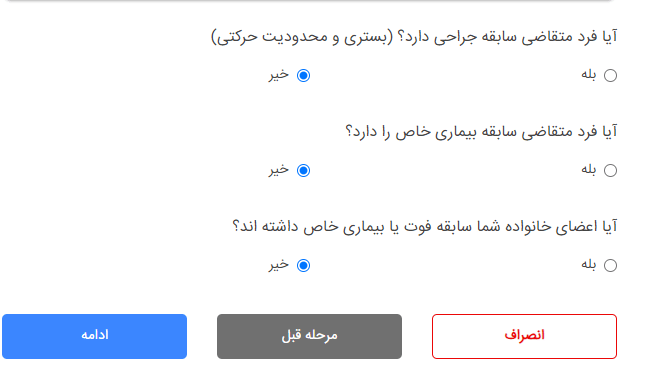

در این مرحله از خرید بیمه عمر، در صورتی که عضو درجه یکی از خانواده شما بر اثر بیماری فوت شده باشه، یا اساسا سابقه بیماری خاصی داشته باشه، اعلام میکنید. پس از زدن دکمه ی “ادامه”، وارد مرحله بعدی بشید.

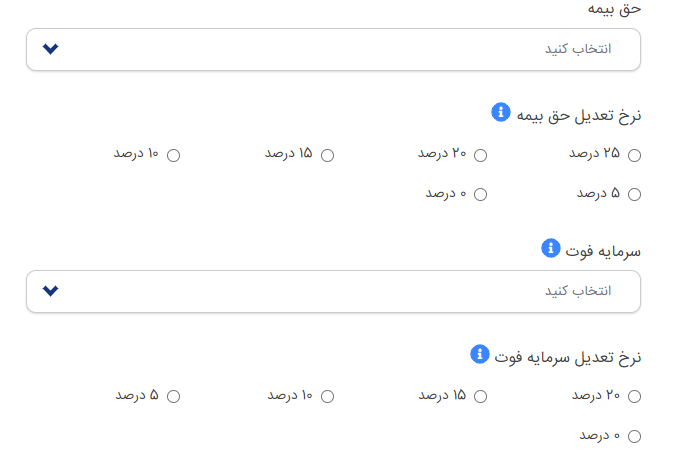

در این قسمت باید مبلغ سالیانه ی بیمه عمر رو انتخاب کنید. پیشنهاد میکنیم که مبلغی که انتخاب میکنید بین 10 تا 15 درصد درآمد سالیانه ی خودتون باشه. در قسمت پایین تر، نرخ تعدیل حق بیمه رو انتخاب میکنید. نرخ تعدیل، درصدیه که هر سال به حق بیمه ی شما اضافه میشه. همونطور که سالیانه 20% به درآمد ها افزوده میشه، منطقیه که متناسب با این شرایط، حداقل، 20% تعدیل برای بیمه عمر خودتون درنظر بگیرید. این خیلی مهمه که در همون مرحله ی خرید بیمه عمر، سرمایه فوت و درصد تعدیل درستی رو انتخاب کنید.

سرمایه فوت، مبلغیه که در صورت فوت فرد بیمه شده، از طرف شرکت بیمه پرداخت میشه. پیشنهاد میکنیم که بالاترین رقم ممکن رو انتخاب کنید. نرخ تعدیل سرمایه فوت، درصدیه که سالیانه به این مبلغ، افزوده میشه. پیشنهاد میکنیم که بالاترین عدد ممکن رو انتخاب کنید.

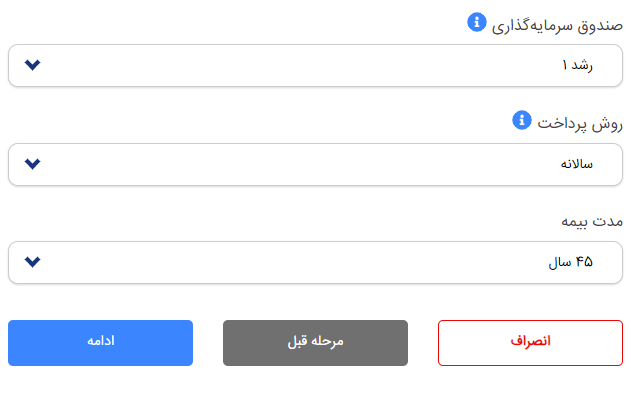

در این قسمت، حتما صندوق سرمایه گذاری رشد1 رو انتخاب بفرمایید.

در مورد روش پرداخت، پیشنهاد میکنیم که روش سالیانه رو انتخاب کنید. علتش اینه که بیشترین سود، به کسانی تعلق میگیره که هنگام خرید بیمه عمر، کل حق بیمه رو به صورت سالیانه و یکجا پرداخت میکنن. اگر با این وجود، تصمیم دارید که حق بیمه رو اقساطی پرداخت کنید، پیشنهاد میکنیم که شش ماهه رو انتخاب کنید و سمت گزینه سه ماهه نرید. بنابراین، بهترین روش پرداخت حق بیمه عمر، سالیانست و فقط در صورتی باید سراغ گزینه های دیگه بریم که واقعا مجبور باشیم.

شما میتونید بیمه نامه رو تا سن 80 سالگی ادامه بدید. پیشنهاد میکنیم که بیشترین گزینه رو انتخاب کنید. اما علت چیه؟ شرکت بیمه سامان به شما این امکان رو داده که پس از سال هشتم، 100% پول خودتون رو بگیرید. این انتخاب با شماست که بیمه عمر خودتون رو تا چه سنی ادامه بدید. مثلا فرد A دوست داره 15 ساله بیمه عمر خودش رو ببنده ولی فرد B دوست داره بعد از 35 سال، بیمه عمر خودش رو ببنده. پس اگر موقع خرید بیمه عمر، طولانی ترین زمان رو انتخاب کنید، به خودتون این فرصت رو میدید که بعدا هر زمانی که خواستید، بیمه عمر خودتون رو ببندید.

اما اگر مثلا بیمه عمر 10 ساله انتخاب کنید، ممکنه که بعدا این امکان رو پیدا نکنید که مدت بیمه عمر خودتون رو افزایش بدید و با سر رسیدن سال دهم، بیمه عمرتون بسته میشه. با این حال اگر با این وجود، قانع نشدید، عدد دلخواهتون رو انتخاب بفرمایید.

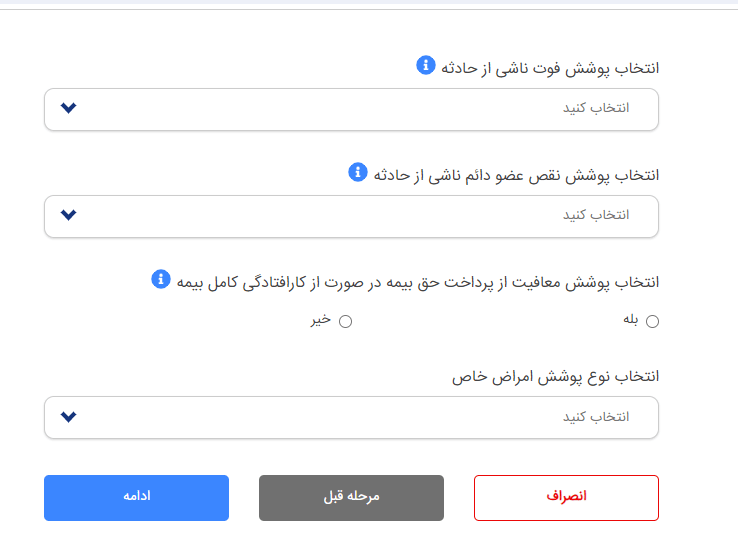

در این قسمت، پوشش فوت حادثی رو انتخاب کنید. در صورتی که فرد بیمه شده، بر اثر حادثه فوت کنه، مبلغی تا سه برابر فوت طبیعی به ذینفعان فرد بیمه شده پرداخت میشه. پیشنهاد میکنیم که بالاترین مبلغ ممکن رو انتخاب کنید.

پوشش نقص عضو دائم هم مثل سایر موارد بالاست. پیشنهاد میکنیم که مثل سایر موارد بالا، بهترین گزینه رو انتخاب کنید.

پوشش امراض خاص هم، در صورت ابتلای بیمه شده به بیماری هایی مثل سرطان و سکته ی مغزی، مبلغی رو به عنوان خسارت پرداخت میکنه. پیشنهاد میکنیم که ضمن انتخاب پوشش ممتاز، بالاترین مبلغ ممکن رو انتخاب بفرمایید و اون رو توی کادر، بنویسید.

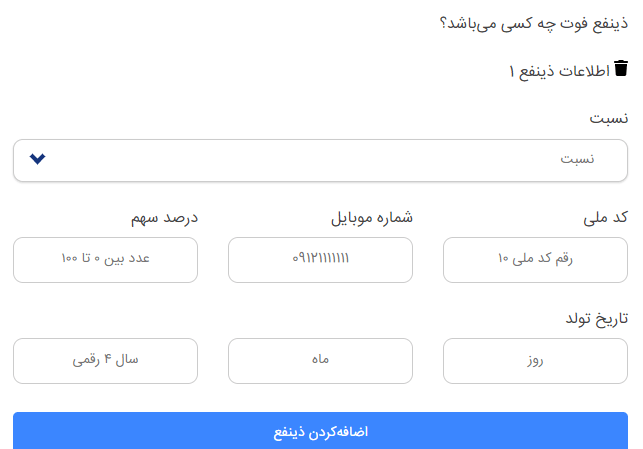

در این بخش از خرید بیمه عمر، میتونید یکی یکی ذینفعان بیمه عمر رو وارد کنید. ذینفع، کسیه که در صورت فوت بیمه شده، از شرکت بیمه، خسارت میگیره. همچنین میتونید درصد سهم هر نفر رو تعیین کنید. توجه کنید که مجموع سهم ها باید به 100% برسه. اگر مایل نیستید ذینفع حیات رو انتخاب کنید، گزینه ی وراث قانونی، انتخاب بشه.

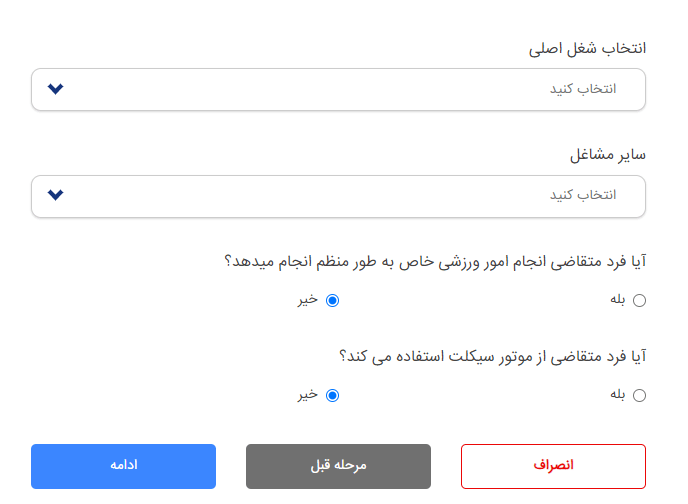

در قسمت بالا، اطلاعات شغلی و یک سری اطلاعات تکمیلی رو وارد کنید. این موارد هم، به ریسک پذیری مربوط میشه. حتما صادقانه و با دقت عمل کنید چون در صورتی که خلافش ثابت بشه، شرکت از پرداخت خسارت، امتناع میکنه.

در مرحله ی آخر، اطلاعات رو بار دیگه مرور کنید و جدول اندوخته رو بررسی کنید. تمام اطلاعات لازم رو میتونید در این جدول ببینید. با تایید نهایی، وارد درگاه پرداخت آنلاین بیمه عمر سامان بشید تا خرید بیمه عمر، انجام بشه.

اگر در فرایند پرداخت آنلاین بیمه عمر سامان، مشکلی پیش بیاد، مبلغ پرداخت شده، فورا به حساب شما برگردونده میشه. نیازی نیست که 72 ساعت صبر کنید. اگر تمام مراحل رو درست انجام میدید، ولی بازهم موفق به پرداخت آنلاین بیمه عمر سامان نمیشید، و مدام، مبلغ به حساب شما برگردونده میشه، از مرورگر فایرفاکس استفاده کنید. اگر باز هم نتیجه نداد، از طریق کادر پایین، درخواست خودتون رو ثبت کنید تا شما رو یاری کنیم.

درخواست مشاوره بیمه عمر

اگر در هر یک از مراحل پرداخت آنلاین بیمه عمر سامان، دچار مشکل شدید، کافیه که فرم مشاوره ما رو پر کنید، تا راهنمایی های لازم رو انجام بدیم و یا صدور بیمه عمر سامان رو برای شما انجام بدیم.

اینجا کلیک کنیدهزینه خرید بیمه عمر چقدره؟

بیمه عمر، تعرفه خاصی نداره و میتونید از سالیانه 600 هزار تومان تا چندصد میلیون تومان، پرداخت کنید. اما چه مبلغی برای شما مناسبه؟ پیشنهاد میکنیم که بین 10 تا 15 درصد درآمد سالیانه خودتون رو برای بیمه عمر در نظر بگیرید. علت اینه که اگر بیمه عمر خیلی ارزون تهیه کنید، هنگام بازنشستگی، متناسب با حق بیمه پایینی که پرداخت شده بازنشستگی دریافت میکنید و قطعا کافی نخواهد بود.

اما بیمه عمر چیست؟

بیمه عمر، یکی از انواع بیمه های اشخاص هست که انواع مختلفی داره. در ایران، زمانی که از بیمه عمر صحبتی میکنیم، در اکثر مواقع، منظورمون بیمه عمر و سرمایه گذاریه. بیمه عمر و سرمایه گذاری، همونطور که از اسمش پیداست، دو بخش داره:

- پوشش های بیمه ای

- سرمایه گذاری

پیش از اینکه در مورد پوشش های بیمه عمر صحبتی بکنیم، لازمه مفهوم بیمه گزار و بیمه شده رو مرور کنیم.

بیمه گزار و بیمه شده

- بیمه گزار: فردی که فرم پیشنهاد رو پر میکنه و با شرکت بیمه قرارداد میبنده. و متعهد میشه که مبلغ مشخصی رو به عنوان حق بیمه به شرکت بیمه پرداخت کنه. بیمه گزار میتونه یک شخص حقیقی باشه یا یک شخص حقوقی.

- بیمه شده: فردی که تحت پوشش بیمه قرار میگیره. مثلا کارمند یک شرکت که از طرف کارفرما بیمه میشه.

پوشش های بیمه عمر

مهم ترین چیزی که پیش از خرید بیمه عمر باید مورد توجه قرار بدید، پوشش های شرکتیه که قصد خرید بیمه عمر خودتون رو ازش دارید. در “بیمه عمر سامان، انتخاب درست؟” به مقایسه پوشش های بیمه عمر سامان با سایر شرکت های بیمه پرداختیم. در کل، شرکت های بیمه در انواع پوشش ها با یکدیگر تفاوت چندانی ندارن، اما کیفیت و توانگری مالی شرکتهای بیمه و سقف پوشش های اونها با هم تفاوت داره.

در کل میتونیم پوشش های بیمه عمر سامان رو در دو دسته کلی قرار بدیم.

- پوشش های بیمه شده

- پوشش های بیمه گزار

پوشش های بیمه شده

پوشش های بیمه شده، شامل موارد زیر میشه:

- پوشش فوت طبیعی

- پوشش فوت حادثی

- پوشش امراض خاص

- پوشش از کار افتادگی

- پوشش هزینه های پزشکی ناشی از حادثه

جزئیات این پوشش ها رو میتونید اینجا بررسی کنید.

پوشش فوت طبیعی و فوت حادثی

اگر بخوایم به صورت خلاصه پوشش های بیمه عمر رو بررسی کنیم، پوشش فوت طبیعی، در صورت فوت طبیعی بیمه شده، مبلغی رو (معمولا 25 برابر حق بیمه) به ذینفعان فرد بیمه شده پرداخت میکنه. در صورت فوت بیمه شده بر اثر حادثه، معمولا 100 برابر حق بیمه به ذینفعان پرداخت میشه.

پوشش امراض خاص

بیمه سامان، پوشش امراض خاص درجه یکی بین شرکت های بیمه ای داره. توضیحات بیشتر رو در لینک بالا میتونید مشاهده کنید، اما اگر بخوایم خلاصه ای از پوشش امراض خاص بیمه عمر سامان رو مطرح کنیم، باید بگیم که بیش از 30 بیماری رو تحت پوشش قرار میده که خودش بی نظیره. سقف پوشش ها 500 میلیون تومانه، به حساب فرد بیمه شده واریز میشه و تحت شرایطی تا سه بار قابل استفادست. یعنی جمعا تا 1.5 میلیارد هم میرسه.

پوشش از کار افتادگی

در صورتی که بیمه شده دچار از کار افتادگی دائم، کامل و جزئی بشه، مبلغی به عنوان خسارت، به بیمه شده پرداخت میشه. این مبلغ میتونه تا 100% سرمایه فوت باشه.

پوشش هزینه های پزشکی ناشی از حادثه

در صورتی که برای بیمه شده حادثه ای رخ بده، هزینه های پزشکی ای متحمل میشه، تحت پوشش بیمه عمر قرار میگیره و سقف این تعهدات، تا 20% سرمایه فوت حادثی خواهد بود.

پوشش های بیمه گزار

- پوشش معافیت از پرداخت حق بیمه

- پوشش درآمد از کار افتادگی

پوشش معافیت از پرداخت حق بیمه

در صورتی که بیمه گزار دچار از کار افتادگی کامل بشه، تا ده سال از پرداخت حق بیمه معاف میشه و شرکت، خودش جای فرد، بیمه عمرش رو ادامه میده. این باعث میشه که فردی که مثلا بیمه عمر رو برای بازنشستگی میخواد، اگر دچار حادثه ای بشه و نتونه دیگه کار بکنه و بیمه عمرش رو ادامه بده، بازنشستگیش دچار خدشه ای نشه.

پوشش درآمد از کار افتادگی

در صورتی که بیمه گزار دچار از کار افتادگی کامل بشه، شرکت بیمه سالیانه مبلغی رو به اون فرد پرداخت میکنه تا هزینه های زندگیش رو تا حدودی جبران کنه.

در پایان قرارداد بیمه نامه عمرم، چه مبلغی رو دریافت میکنم؟

پاسخ به این پرسش، نیاز به بررسی بیشتر داره. عواملی مثل حق بیمه اولیه، تعدیل حق بیمه، سن، شغل، سابقه بیماری و ….. روی مبلغ نهایی بیمه عمر، اثر مستقیم داره چون میزان ریسک افراد مختلف، با هم تفاوت داره. در کل، اگر مراحل بالا رو تا انتها پیش ببرید، جدولی به شما نمایش داده خواهد شد که این اطلاعات رو به صورت کامل در خودش جا داده.

از قبل تامین اجتماعی دارم، آیا میتونم در کنارش بیمه عمر داشته باشم؟

بله! شما هیچ منعی برای داشتن بیمه عمر، در کنار بیمه تامین اجتماعی ندارید. در اصل، به بسیاری از مشتریان خودمون پیشنهاد میکنیم که در کنار بیمه تامین اجتماعی، بیمه عمر داشته باشن. حتی شما میتونید بیش از یک بیمه عمر داشته باشید و از این نظر منعی ندارید.

کدوم به صرفه تره، تامین اجتماعی یا بیمه عمر؟

پاسخ به این پرسش، تا حد بسیار زیادی به شرایط شما بستگی داره. اما بیمه عمر با توجه به گستردگی پوشش هاش و اینکه سقف تعهدات بسیار بالاتری نسبت به تامین اجتماعی داره و همینطور به این دلیل که با هزینه ی کمتر، بازنشستگی خیلی بهتری رو میتونه رقم بزنه، گزینه ی مناسب تری نسبت به تامین اجتماعیه.

با این به اون دسته از مشتریانی که تحت پوشش تامین اجتماعی هستند، پیشنهاد میکنیم که بیمه عمر رو به عنوان مکملی برای تامین اجتماعی داشته باشند.

سود بیمه عمر چقدره؟

بحث سود بیمه عمر، مسئله ایه که میتونه توضیح زمان بری داشته باشه و از حوصله شما خارج باشه. با این حال اگر بخوایم یک پاسخ کلی به این سوال بدیم، باید بگیم که هر شرکت بیمه، سود متفاوتی رو به بیمه گزاران خودش اختصاص میده. در زمان نوشته شدن این مطلب، سود شرکت بیمه سامان، 33% هست که بیمه سامان رو در میان پر سود ترین شرکت های بیمه قرار میده. در “بیمه عمر سامان، انتخاب درست؟” به مقایسه سود شرکت بیمه سامان و سایر شرکت ها پرداختیم. لازمه که پیش از اینکه اقدام به خرید بیمه عمر کنید، به این مقایسه توجه داشته باشید.

اگر شرکت بیمه ورشکست بشه، چه اتفاقی رخ میده؟

پیش از خرید بیمه عمر،لازمه که این آرامش خاطر رو داشته باشید که در صورت وقوع بدترین سناریو، یعنی ورشکستگی شرکت بیمه، از بازگشت سرمایه خودتون اطمینان داشته باشید. در کشور ما، بیمه مرکزی، نهاد ناظر بر شرکت های بیمه ایست. در “قانون تاسیس بیمه مرکزی ایران و بیمه گری” بندهای متفاوتی به بیمه مرکزی این اختیار رو میده که در صورت لزوم، وارد عمل بشه و از حقوق بیمه گزاران و بیمه شدگان، محافظت کنه. این قانون از سال 50 تا کنون، مرجع اصلی فعالیت های بیمه مرکزی ایران بوده.

اگر شرکت بیمه در آستانه ورشکستگی قرار بگیره و نتونه از پس تعهداتش بر بیاد...(ماده 40 و 44)

اگر بیمه مرکزی تشخیص بده که یک شرکت بیمه ای، وضعیت مالی مناسبی نداره و نمیتونه از پس تعهدات خودش بر بیاد، یا به بیمه مرکزی ثابت بشه که ادامه فعالیت این شرکت بیمه، به ضرر بیمه شدگان و بیمه گزارانه، بیمه مرکزی این اختیار رو داره که با موافقت شورای عالی بیمه، پروانه شرکت بیمه رو باطل کنه.

در این صورت، بیمه مرکزی ایران، با تصویب شورای عالی بیمه، کلیه ی اسناد مربوط به حقوق و تعهدات این شرکت بیمه رو به شرکت بیمه ایران منتقل میکنه، یا ترتیب دیگه ای میده که حقوق بیمه شدگان و بیمه گزاران تضمین شه. یعنی تلاش میشه که پیش از ورشکستگی شرکت بیمه، بیمه نامه عمر شما رو به شرکت دیگری که بیمه ایران هست، منتقل کنند.

پس از ورشکستگی شرکت بیمه، تکلیف حقوق بیمه گزاران و بیمه شدگان چیه؟(ماده 60)

اگر شرکت بیمه ای ورشکست بشه، اون شرکت حق معامله و واگذاری اموال خودشون رو بدون مجوز بیمه مرکزی ندارند. دفاتر اسناد رسمی هم موظف هستن که موقع انجام این معاملات، مجوز بیمه مرکزی رو مطالبه کنند. اما اهمیت این مسئله در چیه؟

در صورت ورشکستگی شرکت بیمه، بیمه گزاران و بیمه شدگان و ذینفعان بیمه نامه ها، نسبت به سایر بستانکاران، اولویت دارن. یعنی پیش از اینکه شرکت بیمه، بدهی خودش رو به سایر بستانکاران- از جمله دولت-پرداخت کنه، باید ابتدا بدهی خودش به بیمه گزاران رو پرداخت کنه. در بین رشته های مختلف بیمه ای هم، اولویت با بیمه عمر خواهد بود. یعنی بیمه مرکزی اجازه نمیده که شرکت بیمه ورشکست شده، پیش از اینکه بدهی خودش رو به دارندگان بیمه عمر تسویه کنه، اموال خودش رو به فروش برسونه یا واگذار کنه.

تضمین های بیشتر و قوی تر (ماده 71)

طبق قانون تاسیس بیمه مرکزی ایران و بیمه گری، تمام موسسات بیمه ای که ای که در ایران فعالیت میکنند، باید در رشته بیمه های عمر، 50% و در سایر رشته ها، 25% از مبلغ حق بیمه دریافتی رو به بیمه مرکزی پرداخت کنند تا در صورت ورشکستگی، بیمه مرکزی با توجه به این مبالغ دریافت شده، اقدام به جبران ضرر و زیان شرکت بیمه ای میکنه. در اصل، شرکت های بیمه ای، خودشون رو پیش بیمه مرکزی بیمه میکنن که به این نوع بیمه، بیمه اتکایی گفته میشه.

در واقع وقتی بیمه عمر سامان تهیه میکنید، شما دو بار بیمه میشید، یک بار توسط بیمه سامان و بار دیگه توسط بیمه مرکزی. در صورتی که شرکت بیمه سامان در آستانه ورشکستگی قرار بگیره، بیمه مرکزی به جبران خسارت بیمه سامان میپردازه و مانع از ورشکستگی میشه.

بیمه اتکایی

علاوه بر بیمه مرکزی، شرکت های بیمه ای، نزد سایر شرکت ها بیمه اتکایی میشن. این شرکت ها میتونن شرکت هایی بین المللی باشن که در خارج از کشور فعالیت میکنن یا شرکت های بیمه ای داخلی باشن. در دورانی که تحریم ها تشدید نشده بود، بیمه سامان با یکی از بزرگترین شرکت های بیمه اتکایی جهان، میونیک ره قرارداد بست. در حال حاضر هر سال، بیمه سامان هر سال درصدی از معاملات خودش رو پیش یکی از شرکت های بیمه داخلی، بیمه اتکایی میکنه. در صورتی که بستر مناسب فراهم باشه، مطمئنا دوباره شرکت های بین المللی قدرتمند، وارد معادله خواهند شد.

بین خرید سکه، سرمایه گذاری در بانک و خرید بیمه عمر، مردد هستم

مزیت بیمه عمر نسبت به سایر رقبا چیه؟ چرا نباید جای خرید بیمه عمر، روی سکه سرمایه گذاری کنیم یا پولمون رو توی بانک قرار بدیم؟

خرید سکه یا خرید بیمه عمر؟

باید اعتراف کنم که با توجه به شرایط فعلی تورمی، سکه، بزرگترین و قوی ترین حریف بیمه عمر محسوب میشه. بسیاری از مشتریان ما بر این باور هستن که خرید سکه، به مراتب از خرید بیمه عمر، به صرفه تره. این مسئله خود من رو به عنوان نماینده ی بیمه عمر، به چالش کشید. آیا واقعا بیمه عمر جز ارائه پوشش ها، مزیتی در برابر سکه نداره؟ برای این کار، بررسی ها و محاسباتی رو انجام دادم.

طبیعتا راهی نبود که بتونم رشد سکه در سالیان آینده رو پیش بینی کنم. بنابراین، تصمیم گرفتم که روند رشد سکه رو در 32 سال گذشته بررسی کنم. نرخ سکه در 32 سال گذشته، یعنی از سال 1370، در جدول زیر قرار داده شده.

| سال | نرخ سکه (تومان) |

|---|---|

| 1370 | 12,447 |

| 1371 | 12,409 |

| 1372 | 16,488 |

| 1373 | 30,352 |

| 1374 | 44,169 |

| 1375 | 41,273 |

| 1376 | 38,833 |

| 1377 | 45,092 |

| 1378 | 58,741 |

| 1379 | 60,512 |

| 1380 | 60,820 |

| 1381 | 69,960 |

| 1382 | 86,150 |

| 1383 | 104,537 |

| 1384 | 122,890 |

| 1385 | 167,967 |

| 1386 | 190,678 |

| 1387 | 231,649 |

| 1388 | 288,000 |

| 1389 | 435,000 |

| 1390 | 620,000 |

| 1391 | 910,000 |

| 1392 | 1,050,000 |

| 1393 | 946,000 |

| 1394 | 936,000 |

| 1395 | 1,171,000 |

| 1396 | 1,795,000 |

| 1397 | 3,825,000 |

| 1398 | 5,012,000 |

| 1399 | 10,360,000 |

| 1400 | 13,405,000 |

| 1401 | 22,480,000 |

| 1402 | 33,653,000 |

در اینکه سرمایه گذاری روی سکه، سود آوره، هیچ شکی نیست. اما این پرسش مطرح میشد که آیا خرید سکه واقعا از خرید بیمه عمر سودآور تره یا خیر؟ اصلا آیا تورم خود سکه اجازه میده که یک فرد بتونه به تعداد با مفهومی سکه تهیه کنه؟ خودم باور داشتم که سکه سود بیشتری داره ولی باید محاسبه میکردم و مطمئن میشدم. برای همین، نیاز به یک الگو داشتم. باید میدیدم که فرد x با درآمد ماهیانه y، اگر 10% از درآمد خودش رو کنار بذاره و سکه بخره براش صرفه بهتری داره یا فردی که همون مبلغ رو برای خرید و پرداخت حق بیمه عمرش کنار بگذاره بهتره؟

برای اینکه داده های مشخصی داشته باشم، حقوق ماهیانه اداره کار از سال 1370 تا سال 1402 رو بررسی کردم و جدول زیر به دست اومد.

| سال | دستمزد اداره کار (تومان) |

|---|---|

| 1370 | 5,031 |

| 1371 | 6,801 |

| 1372 | 8,982 |

| 1373 | 11,682 |

| 1374 | 15,999 |

| 1375 | 20,721 |

| 1376 | 25,446 |

| 1377 | 30,153 |

| 1378 | 41,637 |

| 1379 | 45,801 |

| 1380 | 56,790 |

| 1381 | 67,146 |

| 1382 | 85,338 |

| 1383 | 106,602 |

| 1384 | 122,592 |

| 1385 | 150,000 |

| 1386 | 183,000 |

| 1387 | 219,600 |

| 1388 | 263,520 |

| 1389 | 303,000 |

| 1390 | 330,300 |

| 1391 | 389,700 |

| 1392 | 487,125 |

| 1393 | 608,910 |

| 1394 | 712,425 |

| 1395 | 812,166 |

| 1396 | 929,931 |

| 1397 | 1,114,056 |

| 1398 | 1,516,822 |

| 1399 | 1,835,427 |

| 1400 | 2,655,495 |

| 1401 | 4,179,750 |

| 1402 | 5,308,284 |

با حقوق اداره کار، چند سکه در طول 32 سال میشه خرید؟ ارزش سرمایه چقدر میشه؟

تلاش داشتم بفهمم که یک فرد عادی که با حقوق اداره کار هر سال زندگی خودش رو میگذرونه، اگر مبلغی از درآمد سالیانه خودش رو کنار بگذاره، میتونه چند تا سکه بخره و روز بازنشستگی، چه سرمایه ای خواهد داشت؟ برای این کار، فرض کردم که این فرد، ده درصد از درآمد سالیانه خودش رو پس انداز میکنه و پایان هر سال، اگر بتونه به اندازه پولش سکه میخره و اگر نتونه، پولش رو ذخیره میکنه تا سال بعد سکه بخره. اینجا برای سادگی، مبنا رو بر سکه تمام بهار آزادی قرار دادیم. به هر حال، با 10% از درآمد سالیانه، تعداد سکه های خریداری شده به شکل این جدول در اومد.

| سال | 10% درآمد سالیانه (تومان) | مجموع سکه های خریداری شده | نرخ سکه (تومان) |

|---|---|---|---|

| 1370 | 6,037 | 0 | 12,447 |

| 1371 | 8,161 | 1 | 12,409 |

| 1372 | 10,778 | 2 | 16,488 |

| 1373 | 14,018 | 2 | 30,352 |

| 1374 | 19,198 | 3 | 44,169 |

| 1375 | 23,124 | 3 | 41,273 |

| 1376 | 30,535 | 4 | 38,833 |

| 1377 | 36,183 | 5 | 45,092 |

| 1378 | 49,964 | 5 | 58,741 |

| 1379 | 54,961 | 6 | 60,512 |

| 1380 | 68,148 | 7 | 60,820 |

| 1381 | 80,575 | 8 | 69,960 |

| 1382 | 102,399 | 9 | 86,150 |

| 1383 | 127,922 | 11 | 104,537 |

| 1384 | 147,110 | 12 | 122,890 |

| 1385 | 180,000 | 13 | 167,967 |

| 1386 | 219,600 | 14 | 190,678 |

| 1387 | 263,520 | 15 | 231,649 |

| 1388 | 316,224 | 16 | 288,000 |

| 1389 | 363,600 | 17 | 435,000 |

| 1390 | 396,360 | 17 | 620,000 |

| 1391 | 467,640 | 18 | 910,000 |

| 1392 | 584,550 | 18 | 1,050,000 |

| 1393 | 730,692 | 19 | 946,000 |

| 1394 | 854,910 | 20 | 936,000 |

| 1395 | 974,599 | 21 | 1,171,000 |

| 1396 | 1,115,917 | 21 | 1,795,000 |

| 1397 | 1,336,867 | 21 | 3,825,000 |

| 1398 | 1,820,186 | 21 | 5,012,000 |

| 1399 | 2,202,512 | 21 | 10,360,000 |

| 1400 | 3,199,794 | 21 | 13,405,000 |

| 1401 | 5,015,700 | 21 | 22,480,000 |

| 1402 | 6,369,940 | 21 | 33,653,000 |

با توجه به این جدول، فرد مورد نظر ما میتونه فقط 21 سکه بهار آزادی تهیه بکنه و سرمایه ای برابر با 706,713,000 تومان خواهد داشت. البته فرض بر این هست که در طول این 32 سال، هیچ مشکلی پیش نیاد، گرفتاری مالی ای در کار نباشه، هزینه ی درمانی ای پیش نیاد و ……با این حساب، من فکر میکنم شما هم موافق باشید که خرید سکه، چندان ایده آل نیست.

اگر مبالغ فوق، صرف خرید بیمه عمر بشه چه مقدار سرمایه فراهم میشه؟

فرض میکنیم که در همین شرایط، 10 درصد از درآمد سالیانه صرف خرید بیمه عمر بشه. سعی داریم بفهمیم که آیا خرید بیمه عمر، میتونه گزینه ی جایگزینی برای خرید سکه باشه یا خیر؟ البته باید یادآوری کنیم، در سال 1370 چیزی به اسم بیمه عمر در ایران وجود نداشت، اما فرض رو بر این مبنا قرار میدیم که در سال 1370 بیمه عمر سامان، با همین شرایط فعلی وجود داشت و سود قطعی شرکت هم در این 32 سال افزایشی نداشته. ( سود شرکت های بیمه، از ابتدا تا کنون همواره درحال افزایش بوده.) ببینیم که اندوخته نهایی بیمه عمر بیشتر خواهد بود یا سرمایه حاصل از خرید سکه؟

| سال | 10% درآمد سالیانه | اندوخته بیمه عمر (تومان) |

|---|---|---|

| 1370 | 6,037 | 7,474 |

| 1371 | 8,161 | 20,046 |

| 1372 | 10,778 | 40,007 |

| 1373 | 14,018 | 70,548 |

| 1374 | 19,198 | 117,576 |

| 1375 | 23,124 | 184,978 |

| 1376 | 30,535 | 283,798 |

| 1377 | 36,183 | 422,196 |

| 1378 | 49,964 | 627,972 |

| 1379 | 54,961 | 908,301 |

| 1380 | 68,148 | 1,298,677 |

| 1381 | 80,575 | 1,834,405 |

| 1382 | 102,399 | 2,575,949 |

| 1383 | 127,922 | 3,596,148 |

| 1384 | 147,110 | 4,978,533 |

| 1385 | 180,000 | 6,860,848 |

| 1386 | 219,600 | 9,416,955 |

| 1387 | 263,520 | 12,875,084 |

| 1388 | 316,224 | 17,544,439 |

| 1389 | 363,600 | 23,817,691 |

| 1390 | 396,360 | 32,204,687 |

| 1391 | 467,640 | 43,544,194 |

| 1392 | 584,550 | 58,691,229 |

| 1393 | 730,692 | 79,031,154 |

| 1394 | 854,910 | 106,248,465 |

| 1395 | 974,599 | 142,606,648 |

| 1396 | 1,115,917 | 190,585,988 |

| 1397 | 1,336,867 | 255,257,397 |

| 1398 | 1,820,186 | 341,913,185 |

| 1399 | 2,202,512 | 457,673,877 |

| 1400 | 3,199,794 | 612,961,982 |

| 1401 | 5,015,700 | 820,798,503 |

| 1402 | 6,369,940 | 1,100,134,029 |

با توجه به جدول بالا، دو نتیجه گیری کلی میتونیم داشته باشیم:

- بیمه عمر در دراز مدت، سود ده تر از سرمایه گذاری روی سکه و طلاست.

- بیمه عمر برای اینکه به مبلغ معقولی برسه، نیاز به حدود 30 سال پرداخت حق بیمه داره.

اگر دقت کنید، بیمه عمر در 5 سال آخر بیشترین رشد خودش رو خواهد داشت. بیشتر بیمه گزاران عمر، چون سرعت رشد اندوخته بیمه عمر در سالهای ابتدایی پایینه، از بیمه عمر خودشون دلسرد میشن و اقدام به بازخرید بیمه عمر خودشون میکنن. این در حالیه که اگر صبر کافی داشته باشن، بیمه عمر به نتیجه مورد نظرشون میرسه. از طرف دیگه، بیمه عمر در صورتیکه برای شما مشکلی پیش بیاد، از سرمایه شما محافظت میکنه و یا در صورت گرفتاری مالی، با پرداخت وام به شما، مانع از این میشه که مجبور بشید به اندوخته بیمه عمر خودتون دست بزنید.

سپرده گذاری در بانک یا خرید بیمه عمر؟

اگر بخوایم از نظر سود دهی، بانک رو با بیمه عمر مقایسه کنیم، بیمه عمر مزیت قابل توجهی داره. سپرده های کوتاه مدت بانکی، سودی حدود 5% داره و بانک ها معمولا این سپرده هارو ارائه نمیدن.سپرده های بلند مدت سه ساله، سودی حدود 22.5% دارن مشروط بر اینکه برداشتی انجام نشه.

بیمه عمر سامان، در سال 1403، سود قطعی 33% رو به بیمه گزاران خودش ارائه میده. همچنین، میتونید وام بگیرید یا از اندوخته خودتون برداشت کنید. علاوه بر این، میتونید بدون وثیقه و ضامن، از محل بیمه عمر خودتون وام بگیرید در حالی که دریافت وام بانکی با چالش های همیشگی خودش رو به روئه که نیازی به گفتن نیست.

اما سپرده گذاری در بانک برای قشر متوسط جامعه، آسیب هایی به همراه داره. اگر حادثه، بیماری یا مخارجی از این دست رخ بده، سپرده ای که در بانک قرار داده شده، از بین میره. مثل گیاه نازکی که با باد نه چندان شدیدی، شکسته میشه و از بین میره.

برعکس، اینجاست که بیمه میدرخشه. بیمه عمر، در برابر این آسیب ها از سرمایه شما محافظت میکنه، مخصوصا زمانی که سرمایه ی شما شبیه همون گیاه نازکیه که آسیب پذیره. بیمه عمر در این شرایط، دربرابر آسیب ها از شما محافظت میکنه تا اندوخته شما به میزان قابل توجهی افزایش پیدا کنه و به قولی، اون گیاه نازک، به درخت تنومندی تبدیل شه. همین مزیت رو میشه در مورد سکه هم بیان کرد.

درخواست مشاوره بیمه عمر

اگر نیاز به توضیحات بیشتر دارید، با پر کردن فرم مشاوره بیمه عمر، میتونید مشاوره رایگان بیمه عمر دریافت کنید. کارشناسان ما در اسرع وقت، پاسخگوی شما خواهند بود.

اینجا کلیک کنیددریافت وام بیمه عمر: سریع و بدون نیاز به ضامن!

زندگی مملو از نوسانات مالی است و ممکن است گاهی به حمایت فوری نیاز داشته باشید. خوشبختانه بیمه عمر به شما این امکان را میدهد که بدون اینکه به اندوخته...